La Fed planea mantener tipos más altos por más tiempo; ¿cuándo parará?

Fuente: Investing.es . Articulo por Michael Lebowitz. 27/09/2023

Hace poco escribimos sobre por qué las tasas de interés más altas tardan en infligir daños económicos. Seguimos con una discusión de algo igualmente preocupante que también se retrasa en las subidas de tasas de la Fed. Es probable que una crisis financiera siga a la campaña de tasas de interés "más altas durante más tiempo" de la Reserva Federal.

No somos clarividentes a la hora de predecir una crisis; sin embargo, apreciamos la historia financiera.

Como se muestra a continuación, una crisis se produce cada vez que los fondos de la Fed han subido bruscamente. Mirando de cerca, verá que la mayoría de las situaciones siguieron a subidas de tasas y fueron rápidamente abordadas por la Fed con bruscos retrocesos en la tasa de los Fed Funds (fondos de la Fed).

Este artículo le ayudará a comprender por qué es prácticamente inevitable que se produzca una crisis financiera tras la subida del 5.50% de las tasas de la Reserva Federal y aumentos similares de los rendimientos de todos los bonos.

El apalancamiento y las tasas de interés altos no casan bien

Warren Buffett ha dicho a menudo:

La marea alta hace flotar todos los barcos. Sólo cuando baja la marea se descubre quién ha estado nadando desnudo.

El fuerte crecimiento económico y los bajos tasas de interés ocultan los desequilibrios financieros. Los desequilibrios sólo salen a la luz cuando el crecimiento se tambalea y las tasas de interés suben.

Como se muestra en el gráfico principal, cada vez que las tasas subieron se produjo una crisis. A veces la crisis afectaba a un banco, una empresa o incluso un país. Otras crisis eran sistémicas y se propagaban por una industria, un sector económico o un mercado financiero.

La razón de que se produzcan con la precisión de un reloj es el apalancamiento. Consideremos lo siguiente:

El fondo de cobertura ABC compra 100 millones de dólares en acciones de XYZ con un préstamo de 90 millones y paga el resto en efectivo. En la jerga financiera, ABC tiene un apalancamiento de 10 veces. Si las acciones de XYZ caen un 5%, el capital de ABC en la operación se reduce a la mitad. Por lo tanto, tiene una pérdida del 50%.

Y lo que es más preocupante, el prestamista, un banco u otra institución financiera, exigirá a ABC que aporte garantías adicionales o efectivo para que el ratio de apalancamiento vuelva a ser de 10x. Si no pueden aportar el dinero, la institución financiera forzará la venta de las acciones, haciendo que el fondo de cobertura realice la pérdida. Haga los cálculos si la pérdida es del 20%, y reconocerá que no hace falta mucho para poner también en riesgo a la institución financiera.

El ejemplo es simplificado, pero muestra cómo el apalancamiento aumenta significativamente las probabilidades de impago para el prestatario y, potencialmente, para la institución crediticia.

La marea alta empieza a bajar. Cuando los efectos retardados alcancen a la economía y los precios de los activos bajen, las elevadas tasas de interés actuales nos permitirán ver quién ha estado nadando desnudo.

Se evitó la crisis de los bancos regionales

En marzo, se nos recordó cómo unos tasas de interés más altas pueden provocar una crisis.

La subida de las tasas de interés dejó a muchos bancos desprevenidos. En consecuencia, al huir los depósitos de los bancos en busca de mayores rendimientos en otros lugares, los bancos se vieron obligados a vender activos. La mayoría de los activos bancarios, ya fueran préstamos o valores, se negociaban con descuentos respecto a sus precios de compra. Como consecuencia, los bancos vendieron algunos activos para mantener su ratio de apalancamiento en el mínimo reglamentario. El resultado fueron pérdidas significativas, que alimentaron aún más las corridas bancarias.

Las quiebras de First Republic, Silicon Valley Bank y Signature Bank son la segunda, tercera y cuarta mayores quiebras bancarias de la historia de Estados Unidos. Combinados, los activos de los tres bancos eran casi el doble de los de la mayor quiebra bancaria, Washington Mutual Bank.

Con los grandes bancos en una situación similar, la Reserva Federal acudió al rescate y evitó que la crisis se extendiera. Para frenar la crisis, creó rápidamente el Programa de Financiación Bancaria a Plazo (BTFP). Este mecanismo permite a los bancos pignorar bonos del Tesoro que cotizan con descuento sobre la par como garantía de un préstamo cuyo importe se basa en el valor nominal de la garantía.

Los saldos del BTFP siguen creciendo seis meses después del inicio del programa, aunque lentamente. El programa finaliza en marzo. De aquí a entonces, pueden prorrogar el programa y refinanciar los préstamos existentes o ponerle fin. El programa es una forma de relajamiento cuantitativo, por lo que la Reserva Federal puede considerar que la refinanciación de los préstamos existentes induce a la inflación. Sin embargo, el cierre del mecanismo de préstamo reavivará la crisis.

¿Quién está nadando desnudo?

Los niveles de deuda de Estados Unidos y su relación con el PIB son significativamente más altos que cuando el presidente de la Fed, Paul Volcker, estaba domando la inflación con tasas de interés de dos dígitos hace cuarenta años. La deuda total es el doble que en 2008. Aquella crisis casi llevó a la quiebra a todo el sistema bancario.

En pocas palabras, hay muchos nadadores desnudos en nuestro sistema financiero.

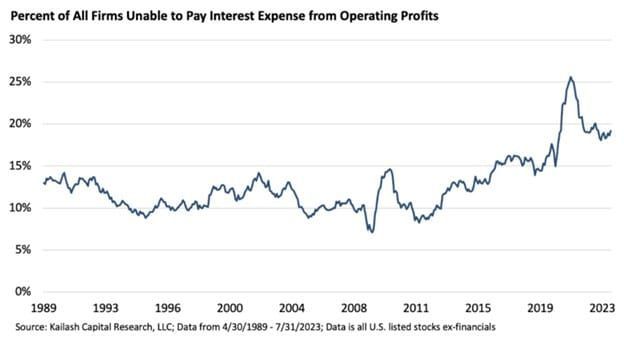

Considere que alrededor de una de cada cinco empresas públicas son zombis, como se muestra a continuación por cortesía de Kailash Capital Research. Como ellos describen, una empresa zombi tiene pagos de deuda superiores a sus beneficios.

No todos los zombis se marchitarán con tasasde interés más altas. Algunas aumentarán sus ingresos y beneficios lo suficientemente rápido como para hacer frente a los gastos de su deuda. Otras pueden disponer de efectivo para satisfacer a sus acreedores. Sin embargo, la mayoría de una quinta parte de las empresas estadounidenses sólo pueden mantenerse vivas emitiendo más deuda. Por lo tanto, ¿podría ser la crisis que se avecina un apocalipsis zombi?

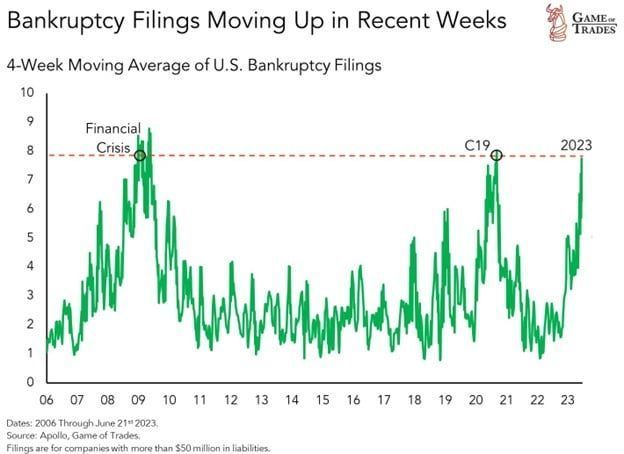

El siguiente gráfico de Game of Trades advierte que esa crisis puede estar empezando.

Como es habitual en el pasado, los bancos, los fondos de cobertura y otros inversionistas institucionales, que emplean todos ellos el apalancamiento, son también los principales candidatos a la crisis.

Los riesgos a los que se enfrentan las empresas zombis son el aumento sostenido de las tasas de interés unido al debilitamiento de los ingresos. En cuanto a los inversionistas institucionales, corren riesgos si las tasas de interés se mantienen altas mientras bajan los precios de los activos. Los riesgos se multiplican para las empresas y los inversionistas si se congelan los mercados de crédito.

Resumen

La marea empieza a bajar. Con ella, la actividad económica se ralentizará, y es probable que los precios de los activos le sigan. El apalancamiento y las elevados tasas de interés provocarán una crisis. Aunque tal advertencia pueda sonar aterradora, puede ser relativamente benigna, como la crisis bancaria de marzo.

La Reserva Federal, como ya ha hecho en el pasado, puede volver a bajar las tasas a cero y reintroducir el relajamiento cuantitativo con la rapidez suficiente para evitar las quiebras.

Por desgracia, quienes confían en la Fed no siempre tienen el mejor pulso del sistema financiero o de la economía. La siguiente tabla muestra las proyecciones económicas de la Fed de junio de 2008.

En aquel momento, Bear Stearns y varios grandes bancos regionales y fondos de cobertura habían quebrado el año anterior. A pesar de la situación, aumentaron sus previsiones del PIB del 0.3-1.2% al 1.0-1.6% para el resto del año.

¿Pasarán por alto los signos reveladores de una crisis en ciernes, o se darán prisa como en 2020?

info@cafioficial.com

www.cafioficial.com

Invertir implica riesgos, incluida la pérdida de capital. El rendimiento pasado no garantiza ni indica resultados futuros. Es posible que los rendimientos históricos, los rendimientos esperados o las proyecciones de probabilidad no reflejen el rendimiento futuro real. Si bien se cree que los datos que utilizamos de terceros son confiables, no podemos garantizar la precisión o integridad de los datos proporcionados por los inversores u otros terceros. Ni CAFI (Capital Finance) ni ninguna de sus afiliadas brindan asesoramiento fiscal y no representan de ninguna manera que los resultados descritos en el presente tendrán una consecuencia fiscal particular. Las ofertas de venta o las solicitudes de ofertas de compra de cualquier valor solo pueden realizarse a través de documentos oficiales de oferta que contengan información importante sobre los objetivos, riesgos, tarifas y gastos de inversión. Los inversores potenciales deben consultar con un asesor fiscal o legal antes de tomar cualquier decisión de inversión.